令和6年分所得税の定額減税について

現在、国会で審議されている令和6年の税制改正法案には

岸田首相の肝煎り政策である「定額減税」が盛り込まれております。

定額減税の内容は「一人につき所得税3万円、住民税1万円減税します」というもので

給与所得者への減税は、給与等で源泉徴収される所得税から行う、という方法となるようです。

お給与計算の際に大きく影響が出てまいりますので、

今回は給与所得者への減税について、現時点(令和6年2月15日時点)で分かっている部分を確認していきたいと思います。

※定額減税の対象となる、令和6年分所得税の納税者である居住者で、

令和6年分の所得税に係る合計所得金額が 1,805 万円以下である給与所得者について限定してお話を進めます。

所得税の減税

令和6年6月1日以後、最初に支払われる給与等から減税が開始されるとのことですが、

給与で減税?とイメージがつかみにくいですよね。

簡単に言うと

(本来お給与等から源泉徴収されるべき所得税)-(減税額)=(その月に支払う所得税)

となるそうです。

毎月給与から引かれる所得税が減税の影響で少なくなるということです。

ただ、一人につき3万円ということなので、扶養親族等がいらっしゃる方はもっと減税額が大きくなります。

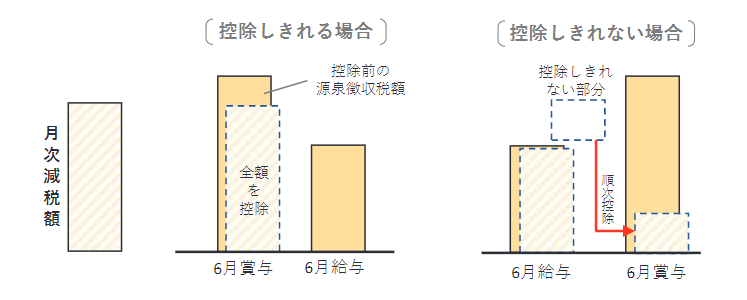

そうなると、毎月そんな額の所得税引かれていないよ…と思われる方もいらっしゃると思いますが、

その場合、6月のお給与(又は賞与等)以降、決定された減税額が0になるまで

支払われるお給与等にかかる所得税から減税額を引き続けることになりますのでご安心ください。

また、年末時点で減税額が全額控除されなかった場合は、年末調整で調整されることになるようです。

以下では、お給与計算の流れに沿って

扶養親族等の確認→減税額の計算→給与明細書の発行→源泉所得税の納付

それぞれの場面で注意が必要なことを確認してまいります。

1.減税額の計算について

一人当たりの減税額については前述の通り、「所得税3万円、住民税1万円」ですが

今回の定額減税では、通常の源泉徴収の控除対象になる扶養親族とは異なる基準が設けられており

扶養親族などがいる場合は何を根拠に減税額を決定するのか?という疑問がわいてきます。

その疑問に対する答えは…

「6月の給与計算等を行うときまでに提出された扶養控除等申告書等により

同一生計配偶者や扶養親族の数を確認し、減税額を計算する」です。

通常の扶養控除申告書とは別に、定額減税を行うために提出してもらった書類で確認する必要がある、ということです。

ただし、6月以降に初めて支給される給与や賞与などの計算後、

「同一生計配偶者と扶養親族の数」に異動等があった場合には、年末調整または確定申告で調整することになりますので、

毎月状況を確認し、減税額を再計算する必要はないそうです。

ここで確認!

今回の定額減税における「同一生計配偶者・扶養親族」とは以下の通りです。

・同一生計配偶者:控除対象者と生計を一にする配偶者のうち、合計所得金額が48万円以下(給与等の収入金額だと103万円)の人

・扶養親族:所得税法上の控除対象扶養親族だけでなく、16歳未満の扶養親族も含まれます。

2.給与明細に記載すべき事項

1で確認した減税額を、通常の計算で算出した所得税から控除し、給与等の計算結果を確定します。

給与等が確定した後は、従業員の方たちに発行する給与明細書等の準備です。

この定額減税による控除を行った場合には給与明細書等に記載しなければならない項目があります。

それは減税額のうち、実際に控除した金額です。

具体的に「定額減税額(所得税)〇〇〇円」または「定額減税×××円」記載する必要があるため

6月以降の給与明細書等には、減税額について記載できる欄を設けるか、これまでの備考欄などを利用する等、

予め対応策を検討しておきましょう。

3.納付書の記載・納付について

給与計算も終わり、明細書も発行が済むと、通常、源泉所得税の納付を行いますね。

定額減税を行った場合の納付書の書き方についても気になるところです。

定額減税を行った場合、納付書へ記載する支給額は、通常と変わりなく支給した額となりますが

税額は、給与等で控除した額(減税額を適用し、実際に給与等から控除した税額)を記載します。

もし減税の結果、納付する税額がなかった場合、所得税の納付は不要となりますが

納付書は通常通り記入し(税額は0円とする)、必ず所轄税務署へ提出することが必要ですのでご注意ください。

住民税について

さて、ここまで所得税の減税についてみてまいりましたが

住民税も減税の対象とされているため、忘れずに確認しておきましょう。

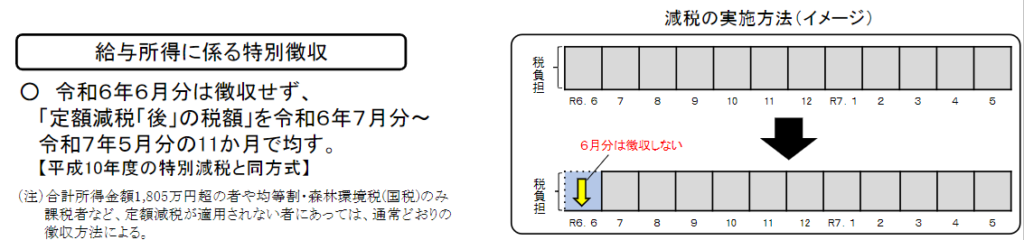

通常、住民税は6月から翌年5月までを一年として、特別徴収が行われます。

しかし、今年(令和6年)は6月の給与では特別徴収を行わず

所得に応じて計算された住民税額から減税額を控除した額を11等分した金額を7月~翌年5月に毎月特別徴収することとなります。

各自治体から送付されてくる住民税額の決定通知書をよく確認するようにしましょう。

さいごに

今回は一般的な給与所得者のみに限定してお話をしましたが

事業所得者や年金受給者などではその減税の実施方法が異なりますし、

非課税世帯には交付金が支給されたり、そもそもの税額が減税額に満たない場合では給付が検討されていたり…と

かなり複雑な仕組みとなりそうです。

これならば、一律で定額給付をした方が手っ取り早く、その恩恵を感じられる気が…などと思ってしまいますが

この法案は今年度中に可決成立する見通しとなっています。

お給与計算の際にどのような対応をしなければならないのか等、

今から十分に情報収集をし、対応策を練っておく必要がありますね。

(ご参考)

国税庁HP

給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた

令和6年分所得税の定額減税Q&A